物业公司正在迎来上市风口。

近日,继招商蛇口宣布旗下招商物业借壳中航善达上市后,保利发展也表示,旗下保利物业正式赴港上市。至此,前二十强房企中,已有七家房企宣布将物业板块分拆上市。

近年来,房地产企业的资本化运作瞄向了主业之外的物业板块,赴港上市成为一种潮流。在地产主业之外,一个有持续现金流、可以获得高估值的业务板块也进入了资本的视野,一本房企物业的生意经正在翻开。

资本化浪潮

4月16日,保利发展旗下保利物业宣布赴港上市。5天前,其刚从新三板摘牌。业内预计,若此次顺利上市,保利物业的市值将超过300亿元。

无独有偶,一天前的4月15日,招商蛇口也宣布,筹划以支付现金协议受让中航国际控股持有的中航善达22.35%股份,并以持有的招商物业100%股权认购中航善达非公开发行股份。

若方案最终获批,招商物业将在成功实现借壳上市的同时,一次性并购吸收中航善达近5500万平方米在管物业面积,其物业管理规模有望借此突破1.2亿平方米。这意味着,物业行业的规模座次表或将由此洗牌。

实际上,这两宗物业公司寻求上市的案例,仅仅是近几年来物业公司资本化浪潮中的缩影。

自2014年,彩生活以物业行业的变革者形象登陆香港主板市场后,物业服务开始从房地产的配套业务,变成一个独立的价值板块,被房企和资本重市场新审视。

在彩生活之后,中海旗下中海物业、绿城旗下绿城服务、祈福中国旗下祈福生活等物业公司也先后在2015、2016年登陆港交所。

物业业务的资本化在2018年迎来高潮。如,雅居乐旗下雅生活、碧桂园旗下碧桂园服务、新城旗下新城悦、佳兆业旗下佳兆业物业、旭辉旗下永升生活以及奥园旗下奥园健康等完成赴港上市。

此番,保利物业退新三板赴港上市、招商蛇口分拆物业借壳上市,以及今年3月滨江集团旗下滨江服务的赴港上市,都是这股资本化浪潮的延续。

港股仍是主战场

值得注意的是,众多将物业板块进一步资本化的房企,多选择港股为主战场。如,碧桂园服务、雅生活服务、新城悦、中海物业、绿城服务、永升生活等,均登陆港交所。

事实上,在过去很长一段时间内,物业公司在A股上市并没有成功案例。

2016年,碧桂园服务筹谋上市时,本计划登陆A股,且于当年的8月31日向上海证券交易所递交上市申请。但此后一年半努力无果,碧桂园服务最终选择了放弃A股。

彼时,对于未能在A股实现上市的原因,碧桂园服务是这样回应的:“于2017 年5月至2017年12月之间,碧桂园服务与中国证监会进行了多轮书面意见交流、非正式调查及讨论。在审查A股申请时,中国证监会的主要意见是关于碧桂园集团为过往碧桂园服务物业管理业务的主要物业项目来源,及碧桂园服务是否能在这方面独立于碧桂园集团营运。就此而论,碧桂园服务多次与中国证监会讨论独立性问题,并提交适当意见以解决其疑虑。”

最终,碧桂园服务选择于2017年12月撤回A股申请并获批,转战港股,且在半年时间之内实现了上市计划。

碧桂园服务在A股的“折戟”似乎传递了一个市场信号。在此之后,鲜有房企选择在内地上市,而是纷纷将目光投射到港股。

一位头部物业公司高层这样表示:“有房地产背景的物业公司,要在A股上市,还有很长的一段路要走。”

在这样的背景下,招商物业此次选择通过借壳中航善达的方式实现A股上市,对于后来者是否有更新的借鉴意义?

对此,华泰地产首席分析师陈慎认为,招商物业作为央企旗下物业公司,实施借壳上市,还是有希望成功的,“毕竟是央企”。但其同时也指出,招商物业通过借壳的方式在A股上市,有可能仅是一个“特例”,并不意味着后来者也可以“依样画葫芦”。在业内看来,港股依然会是未来物业公司上市的首选平台。

高估值诱惑

无论是A股还是港股,房企纷纷选择将原本作为地产主业配套的物业管理业务分拆并上市,核心在于物业公司上市能够获取的高估值。

故事的起点依然要回溯到2014年6月30日。彼时,彩生活在香港实现分拆上市,市盈率高达68倍。仅用三个交易日,其市值就反超了母公司花样年控股,市盈率甚至一度接近100倍。而内房股在资本市场上所能取得的估值普遍在5-7倍间。

自此,物业管理公司的资本化及高估值开始进入房企和资本市场视野。

彩生活的高估值成为了众多房企的样本。在彩生活2014年上市后,中海旗下中海物业、绿城旗下绿城服务、祈福中国旗下祈福生活等物业公司分别于2015、2016年先后登陆港交所。

2018年2月9日,雅居乐旗下雅生活服务正式在港交所主板挂牌上市,最终发售价为每股12.3港元,市值约为164亿港元,市盈率接近47倍。

2018年6月19日,碧桂园旗下碧桂园服务登陆港交所,以超过250亿港元市值一举成为“物业服务第一股”,市盈率超过50倍。

雅生活服务、碧桂园服务超越“前人”的高估值,再度掀起了物业资本化故事的高潮。

以今年4月18日收市价为参照,内房股分拆上市的物业公司市盈率介乎14倍-46倍之间。

其中,市盈率最高的是刚于2018年底上市的旭辉控股旗下永升生活,最低的是最早上市的彩生活。而从总市值来看,纳入统计的8家内房物业公司,总市值介乎15亿港元-382亿港元之间。第一名依然是碧桂园服务,达到了381.6亿港元。

相较于当下内房股平均5-7倍的市盈率,轻资产模式、有稳定现金流的物业业务的估值显然更具诱惑力。

并购进行时

一位业内长期跟进物业公司股票的分析师表示,物业公司在资本市场上所能获取的估值,往往由其即期的业绩表现和未来的增长潜力两方面决定。

其中,即期的业绩表现包括营收、利润、收费管理面积等数据,未来的增长潜力则主要是未来有可能新拓展的管理面积。

而对于有房地产背景的物业公司来说,未来有可能新拓展的管理面积同样来自两个方面:一是地产公司自主开发交付的楼盘带来的新增管理面积,二是通过并购或者管理输出带来的新增管理面积。

在资本市场看来,有房地产背景的物业公司具备天然的竞争优势,地产开发业务在为物业公司带来稳定的、源源不断的新增合约管理面积的同时,也意味着可供预期的营收及利润业绩增长。因此,这类公司在资本市场上受到追捧。

与此同时,伴随着资本的入侵以及房地产存量时代的到来,物业业务领域的并购也正在变得频繁。

2016年8月,花样年物业联合体宣布以20亿元整体收购万达物业,由此缔造了国内物业管理有史以来的最大并购案。2017年11月,彩生活再度以逾20亿元收购了花样年的物管业务,正式并表原万达物业,这一宗并购案才正式落锤。

2017年1月,在中海地产并购中信地产的基础上,中海物业同样以1.9亿对价将中信物业并入麾下。

2017年6月,雅生活宣布,以10亿元交易对价收购上海绿地物业服务有限公司100%股权。交易完成后,于2018-2022年,雅居乐将每年自绿地开发的物业中获得 700 万平方米物业服务面积,还有300万平方米物业服务面积的优先获得权。在此后的8月份,绿地集团又以10亿元战略入股雅生活,取得雅生活20%股份,成为雅生活长期战略性股东。

2018年2月,雅生活登陆港股市场,取得了接近47倍的市盈率和164亿港元市值。业内人士认为,与绿地的战略联盟为雅生活带来的业绩增长预期,正是雅生活取得较高估值的关键。

上表为2017年以来部分百强企业物业兼并收购情况

上表为2017年以来部分百强企业物业兼并收购情况物业江湖

近日,伴随着招商物业、保利物业,两大头部企业物业板块进一步寻求上市,一个更具想象力和竞争性的物业江湖正在形成。

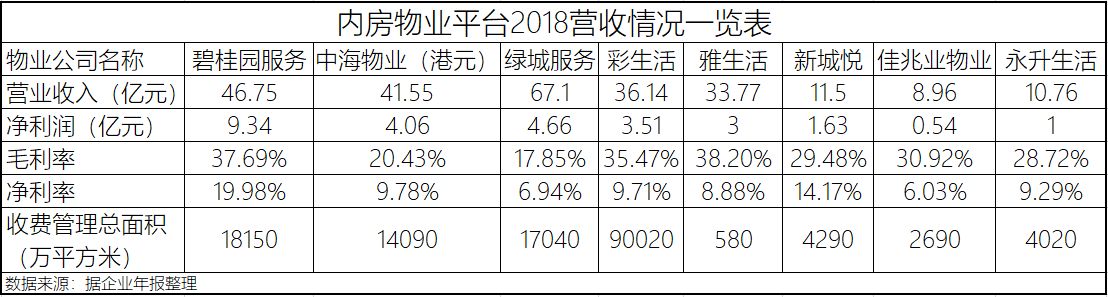

据2018年财报数据显示,目前在已上市的有房地产背景的物业公司中,绿城服务的营收最高,达到了67.1亿元;净利润最大的是则是碧桂园服务,达9.34亿元;毛利率最高的是雅生活,达到了38.2%;净利率最高的同样是碧桂园服务,达到19.88%;同时,碧桂园服务的收费管理总面积最大,达到18150万平方米。

虽然碧桂园服务在利润、收费管理面积、市值上暂时领先,但伴随着前十强房企中越来越多的企业开始重视和发展物业板块,物业公司领域的竞争洗牌蓄势待发。

万科物业于近期传出“拟于香港IPO,规模为10亿美元”的消息,虽然最终遭到否认,但这并未意味着万科物业不上市。

万科董事长郁亮4个月前称,“特意让物业保持跟资本市场的距离”,“怕资本市场把我们引导坏了”。“上市需要短期业绩、需要公告,那他们(万科物业)的技术达到很好了吗?对万科来说,再加上两三百亿元有什么意思?没有啥贡献,不搞个1000亿元有意思吗?”“所以我们的缺口是1000亿元,不是两三百亿元的问题。”郁亮表示。

而曾经直言“分拆物业通过上市赚钱是个荒唐事,现在资本市场给与物业太高的市盈率”的融创董事长孙宏斌,目前也已将融创物业独立出来,成为与文化、文旅集团一样独立的集团,未来分拆上市并不乏想象空间。

一度“不看好物业生意”的吴亚军,目前也已经将物业服务定位为龙湖的四大主航道业务之一,虽然龙湖方面一直强调暂时没有分拆上市的计划,但在业内看来,这或许会是一个大概率事件。

国盛证券在此前发布的一份研报中指出,当下行业呈现强者恒强格局。中指院数据显示,物业百强企业市场份额逐年提升,由2014 年19.5%提升至2017年32.42%,管理面积均值由2014年1749万平方米提升至3163.83万平方米。物业 TOP10企业市场份额也正快速提升,由2014年4.37%提升至2017年 11.06%,管理面积均值由2014年的 7625.48 万平方米提升至 21588.21 万平方米。

2017年,物业百强企业市场份额为32.42%,但对比房地产百强企业的市场份额47.7%,仍有较大的提升空间。

国盛证券认为,基于物业服务企业数量仍在增加,当前行业处于成长阶段。到 2017 年,我国已成立约 11.8 万家以上的物业管理公司,相较于2008年增加了6万家企业。

虽然2017年以来,物业领域时有并购案发生,但相比房地产主业,物业板块仍处于一个价值认知和成长阶段。未来物业江湖的生意经,暗藏着一场风起云涌。